母子家庭として生活を支える中で、「もっと働きたいけど、どれくらい税金が引かれるんだろう」「年収を上げたら手当が減るって本当?」そんな不安を抱える方は少なくありません。

特に2025年5月現在、住民税の非課税基準や児童扶養手当の所得制限は細かく設定されており、年収が数万円違うだけで“手取り”や“もらえる支援額”が大きく変わるケースもあります。

この記事では、母子家庭の方が実際に使える控除制度や課税の仕組みを解説しながら、年収別に税金と手当の損益を計算し、シミュレーション形式で比較していきます。

「働き損にならないように」「手当が急に減らないように」──そんな不安を、数字でひとつずつ解消していきましょう。

- 📌母子家庭にかかる税金と控除の仕組みをわかりやすく解説

- 📌扶養控除・寡婦控除・非課税枠などを2025年最新で反映

- 📌年収別(130万〜400万)で税金と手当の変化を計算シミュレーション

- 📌働き損・手当減少を避けるための“損しない収入設計”がわかる

お好きなところからお読みいただけます

母子家庭が知っておきたい「税金と手当」の関係とは?

母子家庭にかかる主な税金の種類(所得税・住民税・社会保険)

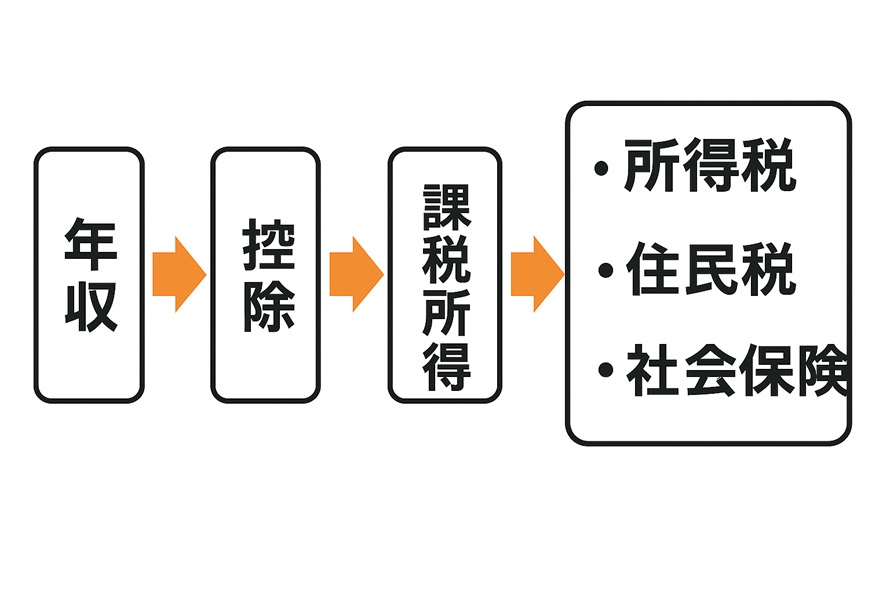

「働いたら税金が引かれる」とよく言われますが、実際にはいくつかの種類に分かれていて、それぞれ計算方法も違います。

🔸 母子家庭でも共通してかかる税金と保険

| 種類 | 概要 | ポイント |

|---|---|---|

| 所得税 | 国に納める税金。収入から所得控除を引いた課税所得に課税される | 年収が少ないと非課税。控除でかなり軽減可能 |

| 住民税 | 市区町村に納める税金。前年の所得に基づいて6月から支払い開始 | 均等割と所得割がある。非課税世帯制度あり |

| 社会保険料 | 健康保険・年金などの保険料。勤務先や収入により額が異なる | パート・アルバイトでも加入義務あり(条件次第) |

💡図でわかる!税金の流れと引かれ方

💬「税金が高くて働き損」は、制度の仕組みを知らないことが原因になるケースもあります。

まずは“何にどれだけ引かれているのか”を整理しておくことが、損しない第一歩です。

「扶養控除」や「寡婦控除」で減税される仕組みとは?

母子家庭の方は、課税対象となる「所得額」から一定額を差し引ける“控除制度”を活用できます。

これにより、実際に支払う税金が大きく軽減されます。

🔸 よく使われる控除制度(2025年5月時点)

| 控除名 | 対象者 | 控除額 | 特徴 |

|---|---|---|---|

| 扶養控除 | 生計を一にする16歳以上の子がいる | 年間38万円(1人につき) | 所得税・住民税の両方で控除される |

| 寡婦控除 | 婚姻歴あり/扶養する子がいる | 年間27万円(住民税は26万円) | 所得が500万円以下が条件 |

| ひとり親控除 | 婚姻歴の有無問わず扶養する子がいる | 年間35万円 | 2021年から寡婦控除よりも優遇された制度に |

✅ 重要ポイント:寡婦控除とひとり親控除の違い

2021年の法改正により、「ひとり親控除」が新設され、事実婚・未婚でも対象になるようになりました。

寡婦控除と重複はできませんが、ひとり親控除の方が原則有利です。

💬 所得が500万円を超えると対象外になるので、年収の壁に注意が必要です。

📌 控除のイメージ:課税所得をどれだけ圧縮できるか

年収280万円

↓

所得控除(基礎48万+ひとり親35万+扶養38万)=121万円

↓

課税所得159万円 → この額に応じて所得税・住民税が決定

🔍 控除を正しく活用するだけで、所得税ゼロ・住民税非課税になるケースも珍しくありません。制度の理解が、「働き損」を避ける最初の鍵になります。

子どもがいると住民税はどう変わる?

母子家庭の場合、子どもの人数や年齢によって住民税の課税・非課税ラインが大きく変わります。

実はこのラインを超えると、税金だけでなく手当・医療費・保育料などにも連動して影響が出るため、注意が必要です。

🔸 子どもが1人いる場合の「住民税非課税」の目安(2025年)

| 世帯構成 | 住民税非課税の目安年収(給与所得ベース) |

|---|---|

| 母+子1人 | 約204万円以下 |

| 母+子2人 | 約255万円以下 |

| 母+子3人 | 約306万円以下 |

※扶養人数が増えるほど「非課税枠」は広がります。

📌 住民税が課税されると変わること

| 項目 | 非課税世帯 | 課税世帯 |

|---|---|---|

| 保育料 | 第1子も無料 or 軽減 | 所得に応じて加算 |

| 医療費(子ども) | 無料の地域が多い | 自己負担あり(上限つき) |

| 給食費・教材費 | 免除対象になる自治体あり | 全額自己負担 |

| 高校の就学支援金 | 上限まで支給 | 一部減額 or 支給対象外 |

💡 ワンポイント:住民税の課税通知は“6月”に来る!

住民税は「前年の所得」に応じて翌年6月から課税されます。

たとえば2024年の年収が基準になり、2025年6月に通知が届きます。

💬 子どもの保育料や給食費の急な増加に驚く方も多いのは、この“1年ずれ”の仕組みが理由です。

年収によって変わる「児童扶養手当」の減額ライン

児童扶養手当は、母子家庭にとって心強い支援制度の一つです。

ただし、年収が一定額を超えると支給額が段階的に減り、最終的にはゼロになる仕組みになっています。

🔸 2025年5月現在の児童扶養手当(1人目の子ども)

| 支給区分 | 月額支給額 |

|---|---|

| 全額支給 | 45,500円 |

| 一部支給 | 45,490円〜10,740円(所得に応じて) |

| 支給なし | 所得制限を超えると打ち切り |

※第2子以降は加算あり:第2子10,750円/第3子以降6,450円ずつ

📊 所得(≠年収)別の支給制限ライン(扶養1人の場合)

| 税法上の所得額 | 目安となる給与収入(年収) | 支給の扱い |

|---|---|---|

| 約570,000円以下 | 約1,300,000円以下 | 全額支給 |

| ~1,920,000円 | 約1,300,001〜2,300,000円 | 一部支給 |

| 約1,920,000円超 | 約2,300,001円以上 | 支給停止 |

💡 控除(ひとり親控除・扶養控除)を差し引いた**“所得額”**で判定されます。

✅ 扶養人数によって「支給停止の年収ライン」は変わる

| 扶養人数 | 支給停止になる目安年収 |

|---|---|

| 子1人 | 約230万円 |

| 子2人 | 約268万円 |

| 子3人 | 約306万円 |

💬「あと数万円働いたら手当がゼロになった」という声も。働き方を考える際は、“年収と手当の関係”をあらかじめ試算しておくことが大切です。

「保育料・医療費・給食費」に影響する課税区分とは?

税金そのものよりも、「住民税が課税されるかどうか」で生活の細かい部分が大きく変わる──これが、母子家庭がよく直面する“見えない損”です。

📌 非課税世帯かどうかで変わる代表的な支出

| 支出項目 | 住民税非課税世帯 | 課税世帯 |

|---|---|---|

| 保育料 | 無料または大幅軽減 | 所得に応じて加算 |

| 医療費(こども) | 自治体によって18歳まで無料 | 自己負担あり(上限つき) |

| 小学校給食費 | 免除・軽減の対象自治体あり | 全額自己負担 |

| 教科書・学用品・体操服など | 就学援助の対象になりやすい | 所得次第で対象外に |

| 高校の授業料 | 無償化対象になりやすい | 上限引き下げ・自己負担増 |

🔸 なぜこんなに差が出るのか?

「住民税非課税世帯」というのは、自治体・学校・福祉機関において“経済的に支援が必要な家庭”とみなされる基準だからです。

そのため、多くの支援制度が「非課税世帯限定」で設計されています。

🧠 実際にあったケース:年収+20万円で…

年収:約250万円 → 住民税非課税/保育料月0円

年収:約270万円 → 住民税課税世帯/保育料月2万円+医療費実費に

💬 税金だけでなく、“隠れた支出”が一気に増える例も少なくありません。

「もう少し収入が欲しい」と思ったときは、増える金額だけでなく“減る支援”の影響もあわせて見ることが重要です。

「非課税ライン」の誤解と注意点

「住民税非課税の年収は〇〇万円以下」といった情報を見かけたことがあるかもしれません。

ですが実際には、“年収”ではなく“所得”が判定基準であるため、単純な数字比較では間違った判断につながります。

🔍 よくある誤解

| 誤解 | 正しい理解 |

|---|---|

| 「年収204万円を超えると課税される」 | 正確には、所得が45万円+各種控除額を超えると課税対象 |

| 「手当が減るのは年収のせい」 | 実際は課税所得の増加と扶養人数によるもの |

| 「社会保険料は非課税でも払う必要ない」 | 収入があれば別途発生する可能性あり(勤務条件次第) |

📌 所得と年収の違いに注意!

| 用語 | 内容 | 計算式例 |

|---|---|---|

| 年収 | 給与の総額(手取りではない) | 例:月収20万 × 12ヶ月 = 240万円 |

| 所得 | 年収から給与所得控除を引いた額 | 240万円 − 55万円(給与所得控除) = 185万円 |

| 課税所得 | 所得から各種所得控除を引いた額 | 185万円 − 控除121万円 = 64万円 |

💬 所得控除(基礎控除48万/ひとり親控除35万/扶養控除38万など)を反映すると、実際の「課税対象額」はかなり小さくなることがわかります。

✅ 判断に迷ったときの対処法

「年収」ではなく「所得」でシミュレーションを行う

控除を最大限活用して、課税ラインを下回る可能性を探る

市区町村の住民税担当窓口で試算を依頼するのもOK

非課税枠に“とどまる”ために収入を抑えるか、“超える”覚悟で再設計するかは、数字を正しく知った上での判断が大切です。

【計算シュミレーション】年収別!母子家庭の税金と手当の実質負担は?

年収130万円|扶養内で働く場合の税金と手当の維持

年収130万円前後は、母子家庭にとってもっとも支援を受けやすいラインです。

住民税・所得税の非課税枠内に収まる可能性が高く、児童扶養手当・医療費・保育料の減免などが最大限受けられる水準でもあります。

📊 年収130万円の想定シミュレーション(2025年)

| 区分 | 内容 |

|---|---|

| 年収 | 1,300,000円(給与収入) |

| 所得(給与所得控除後) | 745,000円 |

| 所得控除 | 基礎控除48万+ひとり親35万+扶養38万 = 121万円 |

| 課税所得 | 745,000円 − 1,210,000円 = 0円(非課税) |

| 所得税・住民税 | どちらも0円 |

| 児童扶養手当 | 全額支給(45,500円/月) |

| 保育料・医療費 | 多くの自治体で無料・全額免除対象 |

✅ この年収帯のメリット・注意点

| メリット | 注意点 |

|---|---|

| 支援が最大限受けられる | 扶養内就労が前提(130万超で社会保険加入の可能性) |

| 非課税世帯として各種減免に該当 | 今後の収入増加で一気に支出が増えるリスクあり |

| 児童扶養手当も満額支給 | 「働き損」回避には綿密な年収設計が必要 |

💬 「控除を最大限に活用すれば、130万円でも税金ゼロ&支援フル活用」が可能です。

逆に言えば、このラインを少しでも超えると“引かれ始める負担”が増える境界でもあります。

年収180万円|住民税がかかり始めるとどうなる?

年収180万円台は、非課税から課税世帯への移行が始まるボーダーラインです。

たとえ課税額が少額でも、住民税が課税されるだけで、支援制度の対象外になるケースが一気に増えるため要注意です。

📊 年収180万円の想定シミュレーション(2025年)

| 区分 | 内容 |

|---|---|

| 年収 | 1,800,000円(給与収入) |

| 所得(給与所得控除後) | 1,250,000円 |

| 所得控除 | 基礎48万+ひとり親35万+扶養38万 = 121万円 |

| 課税所得 | 1,250,000円 − 1,210,000円 = 40,000円(課税対象) |

| 所得税 | 約2,000円(5%課税) |

| 住民税 | 課税される可能性あり(均等割5,000円前後+所得割) |

| 児童扶養手当 | 一部支給に減額(例:月額30,000円程度) |

| 保育料 | 所得に応じた段階的加算(例:月5,000~15,000円) |

| 医療費・給食費 | 自己負担が発生する自治体が増える |

✅ この年収帯の特徴と判断ポイント

| メリット | 注意点 |

|---|---|

| 社会保険適用外(扶養に収まるケースあり) | 住民税が課税されると支援が一部打ち切り・減額に |

| 手当はまだ一部受給可能 | “非課税世帯”のメリット(保育料・医療費全免)が消える |

| 税金はまだ低め | 「ちょっと増えただけで支援が減る」感覚に注意 |

💬 「少し年収を増やしただけなのに、支出が増えて家計が苦しくなった」──

そんな声が多いのが、この180万前後のゾーンです。支援とのバランスを見ながら慎重に収入設計する必要があります。

年収230万円|手当が段階的に減る“損益ライン”

年収が230万円を超えてくると、児童扶養手当はほぼ打ち切り寸前まで減額され、住民税・所得税も確実に発生。

保育料や給食費などの負担も積み重なり、「働いたぶんだけ得しているのか?」という疑問が浮かびやすいゾーンです。

📊 年収230万円の想定シミュレーション(2025年)

| 区分 | 内容 |

|---|---|

| 年収 | 2,300,000円(給与収入) |

| 所得(給与所得控除後) | 約1,580,000円 |

| 所得控除 | 基礎48万+ひとり親35万+扶養38万=121万円 |

| 課税所得 | 約368,000円 |

| 所得税 | 約18,000円(5%) |

| 住民税 | 約30,000円(均等割+所得割含む) |

| 児童扶養手当 | 月数千円程度(※支給停止ラインギリギリ) |

| 保育料 | 月1〜2万円前後の加算あり |

| 医療費・学校関連費 | 原則すべて自己負担(自治体による差あり) |

🔻 いわゆる「働き損」と感じやすい要因

| 要因 | 内容 |

|---|---|

| 手当の打ち切り | 45,500円→数千円→0円の移行で急な収入減を感じやすい |

| 支出増 | 保育料・給食費・医療費などが一気に自己負担に |

| 税金増 | 所得税+住民税の合計5万円前後が年単位で発生 |

✅ 乗り越えるか抑えるか、収入判断の分岐点

収入をさらに伸ばして“支援に頼らない設計”を目指す

年収を抑えて“非課税ライン”にとどまり支援を最大化する

どちらを選ぶかは、子どもの年齢や預け先・住まいの条件によって最適解が変わります。

💬「支援が減るから働かない」のではなく、“戦略的に超える”ことも選択肢です。この先に進むなら、しっかり準備して“損しない収入設計”を整えていく必要があります。

年収300万円|所得税・住民税・保育料の全体像

年収が300万円に達すると、児童扶養手当などの収入制限に完全に該当しなくなり、すべて自己負担の生活が始まります。

その分、得られる収入は増えますが、税金や支出も比例して増えるため、“実質の手取り”に注目する必要があります。

📊 年収300万円の想定シミュレーション(2025年)

| 区分 | 内容 |

|---|---|

| 年収 | 3,000,000円(給与収入) |

| 所得(給与所得控除後) | 約1,950,000円 |

| 所得控除 | 基礎48万+ひとり親35万+扶養38万 = 121万円 |

| 課税所得 | 約730,000円 |

| 所得税 | 約36,500円(5%) |

| 住民税 | 約70,000円(地域により前後) |

| 社会保険料(概算) | 約330,000円(年額) |

| 児童扶養手当 | 支給なし(支給停止ラインを超過) |

| 保育料 | 月20,000〜30,000円(年24〜36万円) |

| その他 | 医療費・教材費など原則全額自己負担 |

💡 実質手取り額の目安

| 年収 | 控除・支出 | 実質手取り |

|---|---|---|

| 300万円 | 税金+社保+保育料で約60万〜80万円 | 220〜240万円程度 |

✅ この水準でのメリット・デメリット

| メリット | デメリット |

|---|---|

| 生活保護や手当への依存を脱却 | 税金・保育料・医療費がすべて“自己負担”に |

| 職歴やキャリア形成が進む | 年収のわりに**「手取りが少ない」と感じやすい** |

| 将来的な安定・自立に向かえる | 預貯金・余裕資金を残すには工夫が必要 |

💬 支援から“卒業”することは、経済的な自立への一歩です。ただし、家計の固定費が急に増えることもあるため、急な年収UPには“家計の再設計”が必要です。

年収400万円|手当ゼロでも“再設計”すべき生活設計

年収が400万円を超えると、母子家庭としての支援制度の多くは利用できなくなります。

その分、安定した収入で生活を組み立てられる反面、“支援がない前提”での家計設計が必要不可欠になります。

📊 年収400万円の想定シミュレーション(2025年)

| 区分 | 内容 |

|---|---|

| 年収 | 4,000,000円(給与収入) |

| 所得(給与所得控除後) | 約2,420,000円 |

| 所得控除 | 基礎48万+ひとり親35万+扶養38万=121万円 |

| 課税所得 | 約1,210,000円 |

| 所得税 | 約60,500円(5%) |

| 住民税 | 約100,000円(均等割+所得割) |

| 社会保険料 | 約450,000円(健康保険・厚生年金等) |

| 児童扶養手当 | 支給対象外 |

| 保育料 | 月30,000円前後(年約36万円) |

| その他 | 医療費・給食費など全額自己負担(支援なし) |

💡 実質手取り額の目安

| 年収 | 税・社保・保育料等控除後 | 実質手取り |

|---|---|---|

| 400万円 | 約110〜130万円(税・社保・保育料) | 270〜290万円前後 |

✅ この年収帯で重視すべきこと

| 視点 | 内容 |

|---|---|

| 家計の見直し | 支援がない前提で「保険・通信費・教育費」の配分を整理 |

| 税制優遇の活用 | NISA・iDeCo・ふるさと納税など“自助努力”を使い始める |

| 教育資金・老後資金の準備 | 児童手当や学資保険・積立投資など“守り”を意識した設計 |

💬 「もう手当はないから…」と嘆くより、“支援を卒業した今だからこそできる選択肢”に目を向けることが大切です。

年間収入の何%が実際に“引かれる”のか?シミュレーション比較表

働いた分だけお金が増える──とは限らないのが、母子家庭における税金と支援制度の難しさです。

実際には、住民税・所得税・社会保険料・保育料の合計で、どれだけ収入が“目減り”するのかを把握することが大切です。

📊 年収別「実質手取り割合」計算シミュレーション(2025年想定)

| 年収 | 控除合計(税+社保+保育料等) | 実質手取り | 手取り割合 |

|---|---|---|---|

| 130万円 | ほぼゼロ(非課税+支援満額) | 約130万円 | 100% |

| 180万円 | 約10万円 | 約170万円 | 94.4% |

| 230万円 | 約35万円 | 約195万円 | 84.8% |

| 300万円 | 約70万円 | 約230万円 | 76.6% |

| 400万円 | 約115万円 | 約285万円 | 71.2% |

※あくまで単身世帯・子1人を想定した概算です。保育料や地域差により変動します。

🔍 手取り率が“下がる理由”

稼ぐほど税金と保険料が増える

一定ラインを超えると児童扶養手当や保育料減免が打ち切られる

支出(保育・医療・教育費)の「全額自己負担化」が進行

💬 この表からわかる通り、「年収を上げる=生活が楽になる」とは限りません。“手取り率”と“支援の有無”を天秤にかけて判断することが、家計設計ではとても重要です。

住民税非課税世帯にとどまるか、超えるかで何が違う?

支援制度の多くは、「所得の金額」ではなく“住民税が課税されているかどうか”で判断されます。

そのため、住民税が発生するだけで急に対象外となる制度が増える**という現実があります。

📌 主な制度の「非課税/課税」ライン比較(2025年)

| 制度・支援 | 非課税世帯 | 課税世帯 |

|---|---|---|

| 児童扶養手当 | 満額 or 一部支給 | 一部支給 or 打ち切り |

| 保育料 | 第1子でも無料(自治体による) | 月額1〜3万円の自己負担 |

| 医療費助成(子) | 自己負担ゼロの自治体多数 | 上限付き負担あり |

| 就学援助(学用品費など) | 対象になりやすい | 所得基準により対象外 |

| 高校無償化(授業料支援) | 上限まで満額支給 | 一部対象外・支給減少 |

🧠 なぜ非課税ラインを気にするべきなのか?

非課税であれば、目に見えない部分の家計支援を多く受けられる

少し収入が増えても、トータル支出が増えて“実質マイナス”になることがある

特に子どもが未就学・小学生の場合は影響が大きい

✅ 非課税ラインを超える=「自立」ではなく「準備」が必要

住民税が課税される=“支援が不要”と見なされるライン。

超えること自体は悪いことではありませんが、その分の出費をカバーできる準備(家計管理・貯蓄・節税)が必要です。

💬 非課税世帯にとどまるか、超えていくかは、それぞれにメリットとリスクがあります。大切なのは、「知らずに超えて損をする」のではなく、「理解したうえで選ぶ」ことです。

「年収制限ギリギリ」の調整で気をつけるポイント

「このままでは手当が打ち切られるから年収を調整しよう。」

そう考えるシングルマザーは多いのですが、制度の計算方式や“ズレ”を理解せずに調整すると逆効果になることがあります。

🔻 よくある“失敗パターン”と注意点

| 行動 | 落とし穴 |

|---|---|

| 年末にシフトを減らして年収調整 | 住民税の計算は前年1〜12月ベース。思ったより超えているケース多数 |

| 控除を考えず“年収だけ”で管理 | 手取りは「所得控除後」で計算されるため、実際には非課税枠だったことも |

| 短期の調整を続ける | 「働き方の自由が効かない」「生活が安定しない」など中長期で疲弊する |

📌 適切な調整をするには?

| 方法 | 解説 |

|---|---|

| 控除を把握した上で「所得ベース」で試算する | 年収=課税対象ではないため、正確に見積もる |

| 扶養人数・ひとり親控除・社会保険料控除などを最大限活用 | 控除を入れると実質的な非課税枠は“広がる” |

| 節税制度(ふるさと納税/iDeCo)を活用 | 控除を追加して所得を圧縮できる可能性あり |

💡 短期の“損得”ではなく、長期の“安定”を優先

年収を抑えても支出が減るとは限らない

無理な調整が“キャリア機会”や“精神的な余裕”を奪うことも

将来の貯蓄や再就職・転職への影響も視野に入れて判断を

💬 制度に合わせて生き方を曲げるのではなく、制度を理解して“自分らしい働き方”を選べるようになることが大切です。

簡単に使える“税金計算ツール”と計算シミュレーターを紹介

「制度の仕組みはわかったけれど、自分の場合はどうなるの?」

そんなときに役立つのが、無料で使える税金・手当の計算シミュレーターです。

難しい計算式なしで、年収や家族構成を入れるだけで概算が出せるものを中心に紹介します。

✅ 2025年5月現在利用できる主な無料ツール

| ツール名 | 内容 | リンク(公式) |

|---|---|---|

| 国税庁「所得税の税額計算」 | 所得控除・扶養控除など含めた所得税の計算 | https://www.nta.go.jp/taxes/shiraberu/ |

| 総務省「住民税早見表」 | 自治体ごとの住民税課税ライン早見表 | https://www.soumu.go.jp/main_sosiki/jichi_zeisei/ |

| e-Taxシミュレーター | 簡易版の確定申告計算ツール | https://www.e-tax.nta.go.jp/ |

| LIFULL 保育料シミュレーター | 世帯年収・扶養人数から保育料の目安を算出 | https://ieul.jp/column/kids/hoikuryo_simulation/ |

| All About「児童扶養手当シミュレーター」 | 支給額の目安を簡単に算出 | https://allabout.co.jp/matome/cl000000014007/ |

🔍 ツールを使う際の注意点

自治体ごとに住民税の計算基準が若干異なる場合があります

正確な数字が必要な場合は、市区町村の窓口やFP相談も活用を

ひとり親控除などは「所得控除」欄で選択を忘れずに

💬 「自分の場合はどうなのか?」を数字で確かめる手段があるだけで、不安は大きく軽減できます。まずはツールを試し、制度と“自分の現実”のズレを埋めることが第一歩です。

「計算ばかりで疲れた」ときに見直す考え方

「あと3万円超えたら手当が減る…」「この収入なら保育料はいくら…」

頭の中が“数字”と“制度”でいっぱいになり、ふと「生きるって、こんなに綱渡りだった?」と感じてしまう方も少なくありません。

ですが、支援制度や税金の計算は“自分を責めるためのもの”ではなく、“自分らしく生きるための材料”であるはずです。

✅ 少し視点を変えてみる:制度より大切な「生活の設計」

| 視点 | 考え直せるポイント |

|---|---|

| キャリア | 今は非正規でも「積み重ねたスキル」で後に選べる働き方を |

| 教育費 | 無理して今備えるより、必要なときに支援を活用する道もある |

| 居住環境 | 実家/近居/シェアなども視野に、支出を見直す余地がある |

| 働き方 | 手取りを最大にするのではなく「心と生活の余裕を守る」選択を |

📌「損をしない」より、「続けられる」を

制度に合わせて生き方を決めると、窮屈になってしまう

自分が続けられる働き方・家計・ペースを優先していい

数字では測れない“安心”や“子どもとの時間”も大切な資産

💬 あなたは「失敗しないため」に生きているのではなく、「よりよく生きるため」に選んでいるはず。その視点に立ち返ったとき、制度との付き合い方も少しだけ楽になるかもしれません。

よくある質問Q&A10選

Q1. 母子家庭で受けられる手当の条件は、誰にでもわかるように整理されていますか?

A. 制度の基準は明記されていますが、自治体ごとに違いがあるため、実際には相談が必要になる場合も多いです。

Q2. 税金の扶養控除は、子どもが複数いる場合にどう変わるのですか?

A. 1人目と2人目以降で控除額が異なり、16歳未満は住民税の判定には影響するものの、所得税の控除対象外です。

Q3. 子育てと仕事を両立する中で、家計の支出バランスを見直すにはどこから手をつければよいですか?

A. まずは固定費の洗い出しと優先順位の確認から始め、支出全体の見える化を意識すると改善しやすくなります。

Q4. 就学援助や医療費助成などの支援制度は、地域によってどれくらい違いがあるものなのでしょうか?

A. 支給条件や上限額は自治体ごとにかなり幅があり、都道府県単位ではなく市区町村単位で比較するのが現実的です。

Q5. 計算シュミレーションを活用すれば、扶養の範囲内で働く最適な収入ラインが見えてきますか?

A. はい、手当や保険の適用条件を反映したシミュレーションを使うことで、支援を損なわずに働く収入の目安が見えてきます。

Q6. 子どもが高校生以上になった場合、家計にどのような変化が起きることが多いですか?

A. 教育費の増加に加え、アルバイト収入の扱いが支援制度に影響することもあるため、早めの確認が必要です。

Q7. 働き方によっては、社会保険料の負担が急に重くなるケースもあるのでしょうか?

A. はい、特に勤務時間が週20時間を超え、一定の収入があると企業規模に関わらず加入義務が発生する場合があります。

Q8. パート収入で働く場合、支援制度の対象から外れないために注意すべき年収ラインはありますか?

A. はい、103万円・130万円・150万円など複数のラインがあり、税や保険、手当への影響がそれぞれ異なります。

Q9. ひとり親控除を受けるための条件は、どのように確認するのが確実ですか?

A. 年末調整や確定申告時に、戸籍や扶養状況をもとにした届け出が必要になります。漏れがあると適用されません。

Q10. 将来的な支出増に備えて、今からできることにはどんなものがありますか?

A. 少額でも積立貯蓄を始めたり、教育費のための制度(例えばジュニアNISAや学資保険)を早めに検討するのが効果的です。

【2025年】母子家庭の税金はいくら?年収別に計算シミュレーションのまとめ

母子家庭に対する支援制度は自治体ごとに異なり、制度の“条件の違い”に注意が必要

所得の判定には年収だけでなく、税金計算後の課税所得が使われる点が見落とされがち

手当や減免は、住民税の非課税・課税ラインを基準に毎年見直される仕組み

就学援助や医療費助成の内容も市区町村単位で異なり、制度の対象外になるケースもある

控除の漏れや扶養の数によっては、支援の可否や金額に直接影響を及ぼす

計算シュミレーションを利用することで、手当を維持したまま働ける年収ラインが把握しやすくなる

パート・派遣・正社員の働き方によって、保険料や手当の支給条件が変化する

年末だけの収入調整では限界があり、年間の収入設計を見通して行うことが求められる

税の申告や年末調整を正しく行うことが、制度の適用ミスを防ぐ第一歩となる

小さな収入差で制度の対象から外れる可能性があるため、継続的な確認と見直しが大切

✉️ この記事を読んでくれたあなたへ

もしかしたら今、頭の中は数字と不安でいっぱいかもしれません。

家計の計算、税金のこと、制度の条件……

「間違えたら支援がもらえなくなるかもしれない」

そんな焦りが、日々の暮らしに重なって、息苦しくなってしまうこともありますよね。

でも、あなたはもう、ちゃんと前を向いています。

こうしてこの記事にたどり着いて、制度のことを調べて、「少しでもいい未来を」と願って、ここまで読み進めてくださった。

その行動だけで、もう立派に“頑張っている”と私は思うのです。

制度は複雑で、損をしないように動くには工夫が必要なこともあります。

でも大丈夫。全部を完璧にこなす必要なんて、どこにもありません。

「知らなかった」「間違えた」そんなときは、また学び直せばいい。

誰かに相談したっていいし、立ち止まって深呼吸したっていいんです。

数字に振り回される日々の中で、ほんの少しでも「わたしは1人じゃない」と思える瞬間が、あなたに訪れますように。

この場所は、あなたの味方でありたいと願って作った場所です。

これからも、必要なときにそっと立ち寄ってくださいね。

【あわせて読みたい関連記事】